Одним из видов социальных вычетов (далее по тексту НВ) является вычет за обучение. Суть данной льготы заключается в возврате части, истраченных на оплату обучения, средств. Далее в статье мы подробно разберем, как оформить налоговый вычет за обучение.

За чье обучение можно вернуть затраты?

Право на возмещение затрат по обучению имеет гражданин, оплативший обучение за:

- Себя;

- Супругу (супруга);

- Детей (родных, приемных, усыновленных);

- Братьев и сестер (полнородных и нет)

Затраты по оплате учебы других лиц (гражданского супруга, внуков, племянников и т.д.) государством не возмещаются.

Законодательством устанавливается ряд дополнительных требований к вышеуказанным лицам, несоблюдение которых лишает их права на возврат «учебных» расходов.

Требования к гражданам, понесшим расходы по оплате обучения:

- Наличие статуса резидента Российской Федерации (резидентом признается гражданин, пребывающий на территории Российского государства более 183 дней);

- Получение доходов по ставке 13%.

Кто не может обратиться за возмещением учебных трат:

- Граждане, не имеющие официального дохода (с которого в бюджет производится отчисление подоходного платежа);

- ИП, находящиеся на особых режимах налогообложения (упрощенном, вмененном, с/х налоге и Патенте);

- Пенсионеры, не имеющие официального дохода.

В отношении указанной категории граждан необходимо отметить, что перенос остатка по вычету на периоды, предшествующие выходу на пенсию (как это установлено для имущественных вычетов) для соцвычетов не предусмотрен. Данное разъяснение было дано финансовым ведомством в одном из своих писем:

В тоже время, законодатель указывает, что если пенсионер имеет источник доходов, облагаемый ставкой 13%, он вправе получить НВ на общих основаниях.

- Граждане, не имеющие на момент оплаты обучения дохода;

То есть, если, например, неработающая мать оплатила учебу своего ребенка, вычет по данным затратам она заявить не сможет, даже если на момент подачи документов на вычет официально трудоустроится.

Особенности заявления учебного соцвычета

- НВ производится за тот год, в котором было оплачено и проведено обучение;

В случае если обучение не кратковременное, а длительное, ключевое значение имеет дата произведения расходов. При единовременной оплате обучения НВ заявляется в том году, в котором она была произведена, а при постепенной оплате (в течение всех лет обучения) НВ заявляется каждый год в сумме уплаченных за данный период средств.

Пример: Сонина А.Б. в 2014 году оплатила курс повышения квалификации, длительностью 3 месяца. НВ она сможет заявить на следующий год в размере всей суммы, обратившись за возвратом в налоговый орган.

Пример: Сонина А.Б. в сентябре 2013 года оплатила свое обучение. Обучение длилось с сентября 2013 по июнь 2014 года. Подать документы на НВ Сонина может в январе 2014 года, не дожидаясь окончания обучения.

- Учреждение, организация или ИП, проводящие учебу, должны иметь соответствующее разрешение (лицензию);

В случае отсутствия у учебного учреждения документа, подтверждающего право на ведение образовательной деятельности, государство в НВ откажет. При наличии указанного документа не имеет значения, является ли учреждение государственным, муниципальным или коммерческим. В связи, с чем, НВ можно заявить не только по оплате учебы в государственных учреждения, но и за обучение в автошколе, музыкальной, спортивной и иных школах и дошкольных учреждениях и т.д.

Не содержит законодательство ограничения и по обучению в заграничных учреждениях, в том числе дистанционно. Однако тут есть небольшое ограничение. К возмещению можно поставить затраты только по непосредственному получению знаний. Расходы по проживанию в общежитии, питанию и т.д. возврату не подлежат.

- Остаток по НВ на последующие года не переносится;

В связи с этим в случае многолетнего обучения оплату за него лучше производить не единовременно, а каждый год с учетом лимита по НВ.

Пример: Светина В.В. с 2012-2016 гг. оплачила учебу своей дочери в коммерческом ВУЗе. Стоимость обучения за год – 73 800 руб. Общая стоимость за 4 года – 295 200 руб. Если Светина оплатит всю сумму сразу, то НВ, который подтвердит ей государство, будет равен 50 000 руб. Остаток она дозаявить не сможет. В случае если оплата будет происходить ежегодно, Светина сможет заявлять НВ каждый год по 50 000 руб. и общая сумма НВ за 4 года составит 200 000 руб.

- НВ по тратам на учебу многоразовый. Заявлять его можно каждый год в размере, установленном НК РФ;

- Соцвычет имеет срок давности – 3 года с момента произведения расходов. В этом его основное отличие от имущественного. В случае если гражданин опоздает с подачей декларации более чем на 3 года с момента оплаты учебы, налоговый орган откажет в праве на возмещение указанных затрат.

Пример: Светина В.В оплатила свою учебу в 2011 году, а за НВ обратилась лишь в 2016 году. Получить его она не сможет, так как истек срок давности для возмещения данных затрат.

Получение учебного вычета за свое обучение

К возврату средств, истраченных на личное обучение, законодатель не устанавливает специальных ограничений по возрасту обучающегося и форме обучения.

К возврату средств, истраченных на личное обучение, законодатель не устанавливает специальных ограничений по возрасту обучающегося и форме обучения.

Максимальная сумма расходов, которую можно заявить к вычету, в данном случае равна 120 тыс. руб.

Однако указанная сумма применяется ко всем соцвычетам. Поэтому, если в году у гражданина были затраты, например, по оплате лечения, взносов на страховую часть пенсии и непосредственно по обучению, ему придется выбрать, какие именно он хочет возместить и в какой части. Но общая сумма их не должна превышать 120 тыс. руб.

Пример: Сухов Д.А. в 2014 году оплатил лечение своей матери в сумме 75 тыс. руб., обучение дочери в размере 60 тыс. руб. и взносы по ДМС в размере 50 тыс. Итого сумма затрат составила 185 тыс. руб. Но возместить он сможешь лишь 120 тыс. руб., в связи, с чем он должен самостоятельно выбрать какие расходы заявить в декларации на вычет.

Получение учебного налогового вычета за близких родственников

Кроме себя, гражданин может возместить траты за обучение родственников: детей братьев и сестер. При заявлении НВ за родственников имеет значение возраст обучающегося и форма обучения:

Кроме себя, гражданин может возместить траты за обучение родственников: детей братьев и сестер. При заявлении НВ за родственников имеет значение возраст обучающегося и форма обучения:

- За детей (до 24-ти лет) - любой формы обучения;

- За подопечных (до 18-ти лет) - очной;

- За братьев и сестер, а также бывших подопечных в возрасте до 24 лет по очной форме обучения.

Максимальная сумма расходов для НВ – 50 тыс. руб. за каждого обучающегося в год.

Пример: Супруги Боровкины оплатили обучение дочери и сына в общей сумме 133 тыс. руб на каждого ребенка. Итого сумма затрат составила 266 тыс.руб. Вернуть они смогут лишь 100 тыс. руб. При этом не имеет значения заявляют НВ оба родителя или только один. Размер НВ увеличению не подлежит.

Способы получения НВ

До 2016 год возместить учебные траты граждане могли лишь через налоговую инспекцию. С 2016 года – это можно сделать и по месту работы, как в случае с имущественными вычетами. Порядок заявления соцвычетов особых условий не имеет и подчиняется общим правилам.

Получение НВ через налоговый орган:

- Сбор необходимых бумаг;

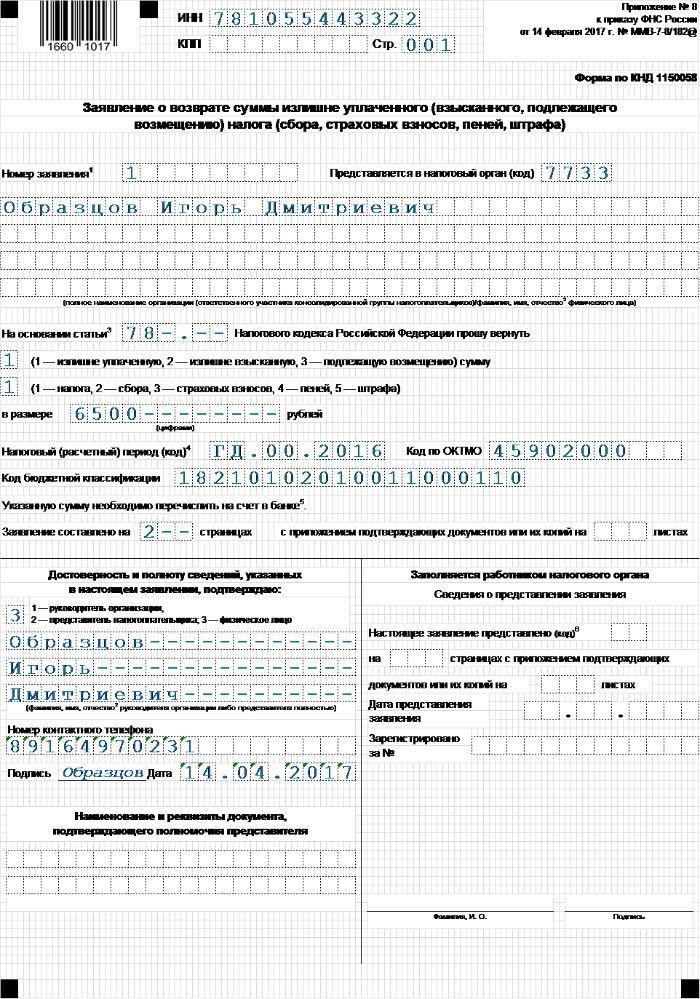

- Заполнение декларации по форме 3-НДФЛ и заявления на получение НВ;

- Представление собранного пакета документа в Инспекцию по месту прописки;

- Получение по прошествии 3-х месяцев решения о подтверждении либо об отказе в подтверждении НВ;

- Зачисление средств по истечении месяца с момента вынесения положительного решения.

Получение «учебного» вычета по месту работы:

- Сбор необходимых бумаг (кроме декларации и справки о доходах);

- Сдача пакета документов в Инспекцию;

- По истечении одного месяца получение решения о подтверждении права на НВ для работодателя;

- Сдача полученного решения по месту работы.

Документы, представляемые в налоговый орган

- Отчетность 3 НДФЛ (при получении НВ через н/о);

- Заявление о предоставлении НВ;

- Договор на обучение + допсоглашения к нему (при их наличии);

- Документы по оплате;

- Документы, подтверждающие основание заявления вычета за детей, братьев и сестер, и их возраст (например, свидетельство о рождении) – если НВ заявляется за указанных лиц;

- Свидетельство о браке (если НВ заявляется за обучение супруги или супруга);

Образец заполнения:

Указанный перечень является исчерпывающим и отказать по факту непредоставления иных документов инспектора не могут. Однако, на практике налоговый орган часто просит предоставить, например, лицензию учреждения, справку о доходах и т.п. Обоснованность данных требований подтверждена рядом Писем Минфина РФ, в связи с чем, в целях избежания спорных ситуаций, лучше указанные бумаги предоставить проверяющим.

Если у вас возникли вопросы или вам требуется помощь в подготовке и сдаче необходимого пакета документов для получения налогового вычета за обучение, то наш дежурный юрист готов быстро и квалифицированно помочь вам в данном вопросе.